Hypoteční trh 2025-2026: Kam směřují úrokové sazby a jak se připravit na příští fixaci

Konec éry nízkých sazeb a co to znamená pro vaši peněženku.

Hypoteční trh 2025-2026: Kam směřují úrokové sazby a jak se připravit na příští fixaci

Pokud jste si pořídili hypotéku v letech 2016-2021, pravděpodobně jste si užívali výhod historicky nejnižších úrokových sazeb, které se pohybovaly kolem 2-3 %. Mnoho z těchto hypoték nyní přechází nebo brzy přejde na nové fixace – a realita je jiná než před pěti lety. Kam směřují úrokové sazby v letech 2025-2026 a jak se na tuto situaci připravit?

Aktuální situace na hypotečním trhu v polovině roku 2025

Česká národní banka po sérii zvyšování základní úrokové sazby v letech 2021-2023 přistoupila k postupnému snižování. Přesto se hypoteční sazby nyní pohybují v průměru mezi 4,7 % až 5,9 %, což je výrazně více než před pěti lety. Pro konkrétní představu: u hypotéky 3,5 milionu Kč na 25 let to znamená navýšení měsíční splátky o přibližně 4 000 až 5 500 Kč oproti sazbám kolem 2,5 %.

Vývoj trhu ovlivňují zejména tyto faktory:

– Inflační tlaky, které přes určité zklidnění stále přetrvávají

– Měnová politika ČNB reagující na ekonomickou situaci

– Konkurenční boj mezi bankami o bonitní klienty

– Vývoj na mezinárodních finančních trzích

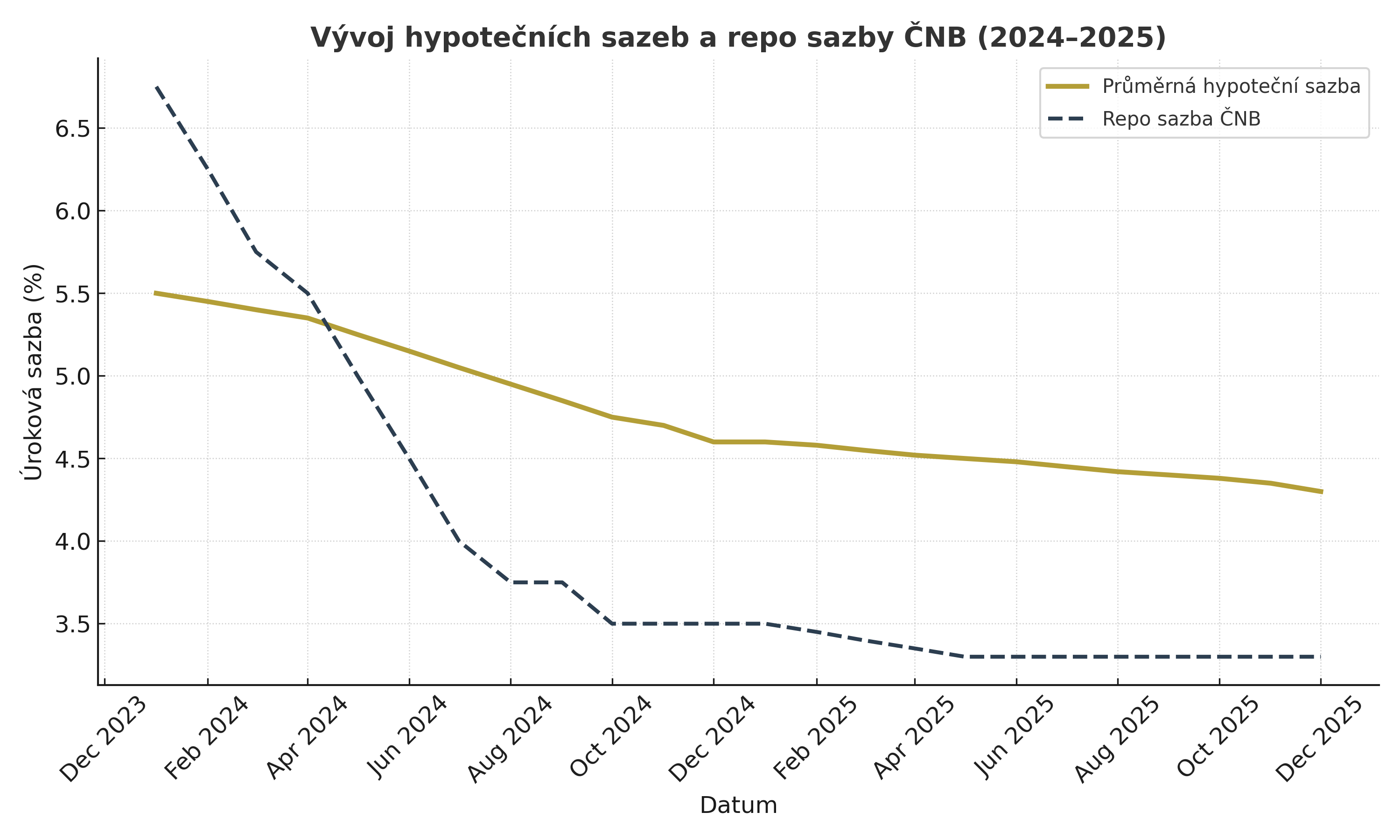

Graf znázorňující vývoj průměrné hypoteční sazby a repo sazby ČNB pro roky 2024–2025:

Prognóza vývoje hypotečních sazeb na období 2025-2026

Na základě současných ekonomických ukazatelů a predikce analytiků můžeme očekávat následující scénáře:

Optimistický scénář: Úrokové sazby mohou do konce roku 2025 klesnout k průměrným hodnotám kolem 4,3-4,8 %. Tento scénář počítá s dalším tlumením inflace a postupným snižováním základních sazeb ČNB.

Neutrální scénář: Sazby zůstanou relativně stabilní v rozmezí 4,8-5,5 % s mírnými výkyvy. Tento scénář předpokládá, že ČNB bude obezřetná v dalším snižování a bude reagovat na aktuální ekonomické ukazatele.

Pesimistický scénář: Pokud by došlo k nečekaným inflačním tlakům nebo geopolitickým událostem, sazby by mohly opět stoupat a přiblížit se k 6 % nebo i překročit tuto hranici.

Důležité je si uvědomit, že rozdíl mezi jednotlivými bankami může být až 1 procentní bod při stejném typu fixace, což u větších hypoték představuje rozdíl v řádu statisíců korun během celé doby splácení.

Jak se připravit na konec fixace: Praktický harmonogram

Konec fixace představuje významný milník v životě vaší hypotéky. Správné načasování příprav může výrazně ovlivnit vaše budoucí výdaje. Zde je praktický časový plán:

12 měsíců před koncem fixace

– Začněte sledovat vývoj hypotečních sazeb a prognózy

– Zkontrolujte svou aktuální hypoteční smlouvu a podmínky pro refinancování

– Ověřte si, zda máte nárok na mimořádnou splátku na konci fixačního období bez poplatku

– Pokud plánujete větší mimořádnou splátku, začněte s odkládáním prostředků

6 měsíců před koncem fixace

– Kontaktujte svou současnou banku a zeptejte se na předběžnou nabídku nové fixace

– Oslovte nezávislého hypotečního poradce pro srovnání nabídek na trhu

– Připravte si aktuální dokumenty o příjmech a výdajích

– Zvažte, zda nechcete změnit parametry hypotéky (délka fixace, doba splatnosti)

3-4 měsíce před koncem fixace

– Začněte aktivně vyjednávat s bankami o konkrétních nabídkách

– Požádejte svou stávající banku o oficiální nabídku nových podmínek

– Získejte konkurenční nabídky od minimálně 3-4 dalších bank

– Porovnejte nejen úrokové sazby, ale i další podmínky (poplatky, flexibilita, možnost mimořádných splátek)

2 měsíce před koncem fixace

– Finalizujte vyjednávání s vaší stávající bankou – ukažte jim konkurenční nabídky

– Pokud se rozhodnete pro refinancování jinou bankou, zahajte proces přípravy dokumentů

– Zvažte, zda je vhodná doba pro mimořádnou splátku před novým nastavením podmínek

1 měsíc před koncem fixace

– Podepište novou úvěrovou smlouvu nebo dodatek ke stávající smlouvě

– Zajistěte všechny potřebné administrativní kroky

– Pokud refinancujete, zajistěte, aby byl proces dokončen před koncem stávající fixace

Refinancování a další tipy

1. Začněte řešit refinancování s předstihem

Jednou z nejčastějších chyb je, že lidé začínají řešit refinancování hypotéky až v okamžiku, kdy jim přijde dopis z banky s nabídkou nových podmínek. Optimální je začít se přípravou 6-9 měsíců před koncem fixace.

Tento časový předstih vám umožní:

– Zmapovat nabídky na trhu

– Vyjednávat s více bankami současně

– Připravit potřebné dokumenty

– Případně zlepšit svou finanční situaci

2. Zlepšete svou bonitu

Úroková sazba, kterou vám banka nabídne, závisí do značné míry na vaší bonitě. Před refinancováním je proto vhodné:

– Splatit menší úvěry a kontokorenty

– Omezit využívání kreditních karet

– Vyhnout se žádostem o nové úvěry

– Zajistit stabilní příjem

Více o tom, jak jednotlivé banky hodnotí bonitu klientů, si můžete přečíst v našem článku Co banka, to jiná výše hypotéky.

3. Zvažte mimořádnou splátku

Pokud máte k dispozici volné finanční prostředky, může být výhodné provést před refinancováním mimořádnou splátku. Snížení celkové výše úvěru může vést k menšímu zatížení a nižšímu stresu v podobě závazku.

4. Porovnávejte celkové náklady, nejen úrokovou sazbu

Při výběru nové hypotéky se nesoustřeďte pouze na úrokovou sazbu. Důležité jsou i další parametry:

– Poplatky spojené s refinancováním

– Možnost mimořádných splátek

– Flexibilita při změně podmínek

– Pojištění schopnosti splácet

O tom, proč není úroková sazba jediným kritériem, jsme psali v článku Úrok jako jediné kritérium?.

5. Vyjednávejte s vaší stávající bankou

Současná banka má zájem si vás udržet jako klienta. Pokud jí předložíte konkurenční nabídku, je velmi pravděpodobné, že vám nabídne lepší podmínky než ty, které uvedla v automatickém dopise o konci fixace.

Zajímavou možností je také snížení úroku u běžící hypotéky a fixace, což může být v některých případech výhodnější než čekat na konec fixačního období.

Jak vyjednat nejlepší podmínky: Praktické tipy a strategie

1. Využijte svou platební historii jako argumentační výhodu

Pokud jste po celou dobu řádně spláceli, jste pro banku kvalitním klientem a máte lepší vyjednávací pozici. Nebojte se tento fakt zmínit při jednání o nových podmínkách.

2. Porovnávejte efektivně

Nesrovnávejte jen holé úrokové sazby. Zajímejte se o RPSN (roční procentní sazbu nákladů), která zahrnuje i poplatky spojené s úvěrem. Rozdíl mezi sazbou a RPSN může být významný.

3. Zvažte délku fixace strategicky

V současné situaci, kdy sazby jsou stále relativně vysoké, ale s potenciálem poklesu, může být strategicky výhodnější volit kratší fixaci (1-3 roky) než dlouhou (7-10 let). Umožní vám to dříve reagovat na případný pokles sazeb.

4. Pracujte s konkurenčními nabídkami

Získejte písemné nabídky od konkurenčních bank a předložte je své stávající bance. Mnoho bank má interní politiku umožňující „dorovnat“ konkurenční nabídku, aby si udržely klienta.

5. Zvažte konsolidaci dalších úvěrů

Pokud máte vedle hypotéky i jiné úvěry (spotřebitelské, leasing), může být refinancování příležitostí pro jejich konsolidaci a celkové snížení měsíčních výdajů.

6. Optimalizujte parametry úvěru

Zvažte, zda neprodloužit dobu splatnosti pro snížení měsíční splátky, nebo naopak nezkrátit splatnost, pokud si můžete dovolit vyšší splátky. Každá změna má své finanční dopady, které je třeba pečlivě zvážit.

Případová studie: Rodina Novákových a jejich cesta k úspoře 350 000 Kč

Manželé Novákovi si v roce 2020 vzali hypotéku 4,2 milionu Kč s fixací na 5 let a sazbou 2,29 %. V roce 2025 jim fixace končila a banka jim nabídla novou sazbu 5,49 %. To by znamenalo nárůst měsíční splátky z původních 16 400 Kč na 21 800 Kč, tedy o 5 400 Kč měsíčně více.

Novákovi se rozhodli aktivně jednat:

1. Oslovili svého původního hypotečního poradce 6 měsíců před koncem fixace s prosbou o pomoc

2. Získali nabídky od více různých bank

3. Nejlepší nabídku (4,75 %) použili jako vyjednávací nástroj u své stávající banky

4. Banka jim nabídla sazbu 4,89 %, což bylo stále lepší než původní nabídka

5. Využili naspořené prostředky k mimořádné splátce 500 000 Kč

6. Díky kombinaci nižší sazby a mimořádné splátky se jejich nová měsíční splátka dostala na 18 700 Kč

Výsledek: Oproti původní nabídce banky ušetří 3 100 Kč měsíčně, což za 5letou fixaci představuje úsporu přes 186 000 Kč. Pokud započítáme i úsporu na úrocích díky mimořádné splátce, celková úspora přesáhne 350 000 Kč.

Nejčastější chyby při refinancování a jak se jim vyhnout

1. Pasivní přijetí první nabídky stávající banky

Řešení: Vždy si vyžádejte nabídky od konkurence, i když neplánujete změnu banky.

2. Pozdní zahájení příprav na konec fixace

Řešení: Začněte nejpozději 6 měsíců před koncem fixačního období.

3. Soustředění se pouze na úrokovou sazbu

Řešení: Hodnoťte celkové náklady včetně poplatků a flexibility úvěru.

4. Přehlížení možnosti mimořádné splátky

Řešení: Konec fixace je ideální příležitostí pro snížení jistiny bez sankcí.

5. Nedostatečná příprava dokumentů o příjmech

Řešení: Aktualizujte včas všechny doklady o příjmech, zejména pokud jste změnili zaměstnání.

Proaktivní přístup se vyplácí

Končící fixace hypotéky není důvod k panice, ale příležitost k optimalizaci vašich financí. Současná situace na hypotečním trhu vyžaduje informovaný a proaktivní přístup. I když sazby jsou vyšší než v minulých letech, správné načasování, vyjednávání a případně i refinancování může přinést značné úspory.

Klíčem k úspěchu je začít včas, důkladně porovnat nabídky na trhu a nebát se vyjednávat. Pamatujte, že banky si váží bonitních klientů s dobrou platební historií a jsou často ochotny nabídnout zajímavěhší podmínky.

Specifické situace a jejich řešení

Pokud máte vysokou sazbu z minulých let

Jestliže jste si sjednali hypotéku v období vysokých sazeb (2022-2023), může být výhodné uvažovat o refinancování i před koncem fixace. Některé banky nabízejí speciální programy pro klienty, kteří chtějí refinancovat hypotéku s vysokou sazbou.

Je však třeba počítat s poplatkem za předčasné splacení, který může činit až 1 % z předčasně splacené částky. Kalkulace, zda se předčasné refinancování vyplatí, by měla zahrnovat:

– Úsporu na úrocích díky nižší sazbě

– Poplatek za předčasné splacení

– Náklady spojené s novým úvěrem

Zjistit, zda by vam banka dala či nedala pokutu můžete tak, že požádáte o vyčíslení hypotéky k vybranému datu. Některé banky dané potvrzení vystavují i zdarma.

Pokud uvažujete o změně nemovitosti

Plánujete-li v horizontu několika let prodej současné nemovitosti a koupi nové, může být výhodné sjednat hypotéku s možností převodu na jinou nemovitost. Tato služba není ale automatická a ne všechny banky ji nabízejí.

Pro podnikatele a OSVČ

Jestliže jste podnikatel nebo OSVČ, příprava na refinancování je ještě důležitější. Banky u těchto klientů posuzují příjmy přísněji a často vyžadují delší historii. Doporučuji:

– Mít v pořádku daňová přiznání za poslední 2-3 roky

– Nevyužívat v maximální míře daňové optimalizace

– Zvážit alternativní způsoby dokládání příjmů

Obecně u podnikatelů vždy doporučuji se obrátit na hypotéčního poradce, protože jejich příběh a způsob učetnictví má svá specifika.

Možnost fixace sazby předem

Některé banky nabízejí možnost zafixovat si úrokovou sazbu již několik měsíců před koncem stávajícího fixačního období. Tato služba může být výhodná v období, kdy se očekává růst sazeb.

Obvykle je možné zafixovat sazbu 3-6 měsíců předem, některé banky nabízejí i delší období. Za tuto službu si však banky často účtují poplatek nebo nabízejí mírně vyšší sazbu než při standardním refinancování. Pokud děláte dopředné refinancování, fixovat úrok se dá i dva roky dopředu.

Být připraven/a se vyplatí

Přestože predikovat přesný vývoj úrokových sazeb je obtížné, jedno je jisté – dobrá příprava na konec fixace se vyplatí. Rozdíl v úrokové sazbě o pouhých 0,3 procentního bodu může u hypotéky 3,5 milionu Kč na 25 let znamenat úsporu přes 150 000 Kč.

Pokud končí vaše fixační období v letech 2025-2026, doporučuji začít s přípravami co nejdříve. V případě zájmu o konzultaci vaší konkrétní situace nás neváhejte kontaktovat. Nebo pište lenka@kvulibydleni.cz.

Tento článek má informativní charakter a nenahrazuje individuální finanční poradenství. Konkrétní podmínky se mohou lišit v závislosti na vaší osobní situaci a politice jednotlivých bank.

Přečtěte si:

– Umí banka snížit úrok u běžící hypotéky a fixace?

– Co banka, to jiná výše hypotéky

– Úrok jako jediné kritérium?

– Alternativní dokládání příjmů u podnikatelů